معمای سود بانکی؛ بمب ساعتی اقتصاد ایران

AFP

AFP

براساس بخشنامه بانک مرکزی ایران، از ۱۱ شهریور بانکها و موسسات مالی موظف شدهاند نرخ سود سپردههای بانکی را کاهش دهند. از این تاریخ سود سپردههای کوتاه مدت حداکثر ۱۰ درصد و سپردههای مدتدار یکساله حداکثر ۱۵ درصد و به صورت علیالحساب خواهد بود.

تعیین سالانه میزان سود سپردهها در اقتصاد ایران موضوعی بحثبرانگیز است. اول اینکه این نرخ را دولت تعیین و تحمیل میکند (دست کم در سالهای اخیر) و بعد این که بعضی موسسات مالی برای جذب سپردهها، سودهای بالاتری پیشنهاد میدهند. از طرف دیگر، سالها است که بانکها و موسسات مالی ایران، بر سر جذب سپردهها با هم رقابت دارند؛ نشانهاش هم تبلیغات بیانتهای انواع قرعهکشی از پنکه و یخچال تا ماشین و خانه است. در این گزارش تلاش شده به پرسشهایی سود سپرده و دلیل رقابت بانکها پاسخ داده شود.

توضیح: این گزارش تنها تصویری کلی از وضعیت بخش مالی ایران میدهد و اشارهای به جزئیات ندارد. به همین دلیل بسیاری از مسائل برای درک بهتر سادهسازی شده است. دادهها بر اساس گزارشهای رسمی بانک مرکزی ایران است به جر مواردی که از آمارهای بانک جهانی استفاده شده است.

چرا نرخ سود سپردههای بانکی مهم است؟

AFP

AFP

سودی که بانکها روی سپردهها میپردازند، در همه اقتصادهای دنیا، رقمی حیاتی است. دلیلش هم این است که سپردن پول به بانک و دریافت ماهانه سودش، یکی از بیخطرترین سرمایه گذاریها است، البته به شرطی که آن بانک ورشکسته نشود.

به هیمن دلیل هرکس قصد سرمایهگذاری داشته باشد، حساب میکند که آیا سودش از سپردن همان سرمایه به بانک بیشتر است یا کمتر؟

اگر کمتر باشد، سرمایهگذار - منطقا - از سرمایهگذاری منصرف میشود، چون لازم نیست فکر گرفتاریهای تولید و خطرهای سرمایهگذاری باشد. پولش را در بانک میگذارد و با خطر کمتر سودی بیشتر از سود تولید به دست میآورد. تنها خطر جدی ورشکسته شدن بانک است.

در مورد کشوری مانند ایران، سپردن پول به بانکها و موسسات مجوزدار، مثل خریدن اوراق قرضه دولت است، به شرطی که مبلغ خیلی بزرگ نباشد. طبیعی است بانکهای دولتی یا بانکهایی که دولت درآنها سهم دارد، کم خطرتر هستند.

با توجه به شرایط سیاسی و اجتماعی ایران (و البته اسلامی بودن ساختار اقتصاد) به نظر نمیرسد که بانکها و موسسات مالی دچار "ورشکستگی رسمی" شوند. البته در ادامه این گزارش خواهیم دید که همین حالا بعضی از موسسات مالی ایران دچار "ورشکستگی غیر رسمی" یا آن طور که در اقتصاد اسلامی آمده "اعسار" شدهاند. یعنی ارزش داراییهای قابل وصولشان از کل بدهیهایشان کمتر است اما در دادگاه ورشکسته اعلام نمیشوند و به همین دلیل به کار خود ادامه میدهند.

ارتباط سود سپرده با تورم چیست؟

AFP

AFP

فرض کنید شما یک میلیون تومان در یک حساب سرمایهگذاری یک ساله با سود ۲۳ درصد میگذارید. یک سال بعد، برای برداشتن اصل پول و سودش به بانک میروید.

موجودی حساب شما یک میلیون و ۲۳۰ هزار تومان است. اما میزان خرسندی شما از این سود، به نرخ تورم نقطه به نقطه بستگی دارد.

فرض کنید نرخ تورم نقطه به نقطه (میزان افزایش سطح عمومی قیمت ها نسبت به ماه مشابه سال قبل یعنی زمانی که پولتان را در بانک گذاشتهاید) ۴۵ درصد باشد. در آن صورت، قدرت خرید یک میلیون تومان شما در این یک سال، ۴۵۰ هزار تومان کم شده است و با حساب سودی که از بانک گرفتهاید، ۲۲۰ هزار تومان هم زیان کردهاید که به آن سود حقیقی شما گفته میشود. در اقتصادهایی با تورم بالا، سود حقیقی معمولا منفی است و همین مسئله رقابت برای پرداخت سود بالاتر به سپردهها را داغ میکند.

| یک محاسبه فرضی | |

|---|---|

| سرمایه اولیه | ۱ میلیون تومان |

| سود سپرده یک ساله (فرضی) | ۲۳ درصد |

| سود اسمی بعد از یک سال | ۲۳۰ هزار تومان |

| تورم (فرضی) | ۴۵ درصد |

| کاهش ارزش سرمایه اولیه (براساس تورم فرضی) | ۴۵۰ هزار تومان |

| سود حقیقی (سود اسمی - تورم انتظاری) | منفی ۲۲۰ هزار تومان |

توضیح: سودهای بالا براساس محاسبهگر آنلاین بانک ملی ایران آمده است. نتیجه میتواند با استفاده از فرمولهای رایج تا حدودی متفاوت باشد.

دولت ایران از اواسط سال ۱۳۹۲ امید داشت نرخ سود سپردهها کم شود. دلیلش هم روند کاهش تورم بود. اما برخلاف انتظار سود سپردهها همچنان بالا ماند.

نمودار زیر، کاهش تند تورم را از خرداد ۱۳۹۲ نشان میدهد. اما همان طور که مشخص است نرخ رسمی سود سپردههای کوتاه مدت و یک ساله، بالای خط تورم باقی مانده است. البته سودهایی که بانک مرکزی در گزارشهایش آورده، نرخ رسمی است و در رسانههای ایران گزارشهایی از پرداخت سودهای بالاتر منتشر شده است. همچنین بعضی بانکها و موسسات مالی، شرایطی را برای سپردهگذاری اعلام کردهاند که برابر با سود سالانه بیش از ۳۰ درصدی است، مسئلهای که در گزارش بانک مرکزی هم به آن اشاره شده است. اما در این گزارش تنها به اعداد رسمی بانک مرکزی اکتفا شده است.

سه خط نمودار بالا در سال ۱۳۹۶ با بخشنامه اخیر بانک مرکزی به هم نزدیک شدهاند وگرنه نشانهای از تمایل بانکها و موسسات دولتی و خصوصی به کاهش سود سپردهها وجود نداشت. همین رقمها هم با فشارها و مصوبههای پیاپی حفظ شده بود.

چرا بانکها و موسسههای مالی برای پرداخت سود بیشتر به مشتریان رقابت میکنند؟

AFP

AFP

در نمودار قبل دیدیم که با وجود کاهش تورم، نرخ سود سپردهها همچنان بالا ماند. براساس منطق بازار، بانکها و موسسات مالی باید با کاهش تورم، سود کمتری به سپردهها بدهند. اما این موسسهها به دلایلی ترجیح دادهاند که با پرداخت سودهای بالا، همچنان سپردهگذاران را به نگه داشتن پول در حسابهایشان تشویق کنند.

درباره علت این پدیده، دو دیدگاه رایج در ایران وجود دارد:

- دیدگاه اول: مقامهای بانک مرکزی ایران، دلیل این پدیده را که بین بعضی کارشناسان داخل کشور به "معمای نرخ سود بانکی" مشهور شده است، نتیجه "رقابت ناسالم نهادهای مالی غیر مجاز" میدانند. مخالفان این دیدگاه میگویند سهم این نهادهای غیر مجاز در بازار مالی ایران، کمتر از حدود ۱۰ درصد است و بنگاهها عملا توان تغییر روند بازار را ندارند. از طرفی به دلیل خطر بالاتر سپردهگذاری در این موسسهها بسیاری از سپردهگذاران عمده، که شرکتها و موسسات تجاری یا صنعتی بزرگ هستند، ترجیح میدهند با سپردهگذاری در موسسات مورد تایید بانک مرکزی، سود کمتر اما با خطر کمتری به دست بیاورند که باعث تقویت موقعیت نهادهای مجاز میشود.

- دیدگاه دوم: تحلیل رایج دیگر، آزاد گذاشتن دست بانکها و موسسات مالی را روندی مثبت ارزیابی میکند. رهایی از "سرکوب بانکها" اصطلاح رایج میان طرفداران این دیدگاه است که اعتقاد دارند نرخ سود فعلی، براساس نیاز طبیعی بازار تعیین شده و بدون دخالت دولت به تعادل خواهد رسید.

اما این اتفاق عملا در ایران رخ نداد. بانکهای ایران از دی ماه ۱۳۹۰، مجوز تعیین نرخ سود سپردههای خود را دریافت کرده بودند. اما یک سال و نیم بعد از آن، بانکها و موسسات مالی بر خلاف روند بازار و بدون در نظر گرفتن کاهش تورم، سود سپردهها را افزایش دادند (نمودار بالا)؛ مسئلهای که در عمل باعث شد بانک مرکزی کنترل را بازگرداند.

مخالفان ین دیدگاه استدلال میکنند که سپردن تعیین نرخ سود به بانکها، در ساختار مالی ایران به معنی حرکت به سمت بازار آزاد نیست. چون بعضی از بانکها و موسسات مالی ایران، بر خلاف منطق حسابداری و برای حفظ ظاهر، ورشکسته اعلام نمیشوند. درحالی که بسیاری از موسسات عملا با اعتبار بانک مرکزی و دولت سرپا ماندهاند. این استدلال در ادامه این گزارش به صورت جزئیتر بررسی میشود.

معمای نرخ سود بانکی چیست؟

EMPICS

EMPICS

کاهش تورم و بالا رفتن نرخ سود سپردهها، وقتی عجیبتر میشود که افزایش نقدینگی هم وارد معادله شود. در اقتصاد ایران، طی دو سال خیر، تورم پایین آمده اما رشد نقدینگی ادامه داشته است. نمودار زیر، روند رشد نقدینگی (درصد نسبت به سال قبل) را با تورم نقطه به نقطه مقایسه کرده است.

جدول زیر، مقدار عددی نقدینگی از سال ۱۳۹۰ تا ۱۳۹۵ نشان میدهد. منبع اطلاعات بانک مرکزی ایران است.

| سال | نقدینگی (هزار میلیارد تومان) | میلیارد دلار (به قیمت دلار رسمی - برای مقایسه) |

|---|---|---|

| ۱۳۹۰ | ۳۵۴ | ۱۰۶ |

| ۱۳۹۱ | ۴۶۱ | ۱۳۹ |

| ۱۳۹۲ | ۶۳۹ | ۱۹۲ |

| ۱۳۹۳ | ۷۸۲ | ۲۳۵ |

| ۱۳۹۴ | ۱۰۱۷ | ۳۰۵ |

| ۱۳۹۵ | ۱۲۵۳ | ۳۷۷ |

نمودار و جدول بالا نشان میدهد که از سال ۱۳۹۲، بعد از بحران اقتصادی ایران، تورم پایین آمده است، اما نقدینگی همچنان با اختلاف زیاد رشد کرده است. یعنی پول در جامعه بیشتر شده است و تورم به عنوان یک عامل منفی، سالانه بخش کمتری از ارزش این پول را از بین برده است.

اگر به پول مانند یک کالا نگاه کنیم، وضعیت بالا نشان میدهد که عرضه پول زیاد شده است. همزمان، تقاضای پول هم زیاد شده است. منظور از تقاضای پول در اینجا، میل موسسههای مالی به جذب سپردهها با بالابردن سود است.

اما چون اقتصاد راکد بوده است، عملا دلیی برای بالا رفتن تقاضای پول وجود ندارد. و در این شرایط باید با افزایش پول در جامعه، تقاضا هم کم میشد و بانکها سود سپردهها را پایین میآوردند و اینجاست که معمای نرخ سود بانکی پیش میآید.

آیا سپرده گرفتن و وام دادن برای بانکها و موسسات مالی ایران سود دارد؟

AFP

AFP

بانک - براساس تعاریف جهانی - یک بنگاه اقتصادی واسطه است. پول را از کسانی که نیازی ندارند به عنوان سپرده می گیرد و به آنها سود میپردازد. از سوی دیگر کسانی که پول نیاز دارند - مثلا تولیدکنندگان - به بانک میروند و تقاضای وام میکنند. بانک همان سپردهها را به متقاضیان وام میدهد و در قبالش سود میگیرد.

سود بانک از اختلاف سود سپرده و سود تسهیلات است. فرض کنید که یک بانک یک میلیون تومان سپرده را با سود ۲۰ درصد بگیرد، یک وام یک میلیون تومانی با بهره ۳۰ درصدی به یک متقاضی بدهد. درآمد بانک از همین ۱۰ درصد اختلاف است که باید از آن هزینههایش را از جمله حقوق کارکنان و هزینههای اداری و غیره را پرداخت کند و در نهایت به سود برسد.

در ایران، نرخ سود تسهیلات (وامها) بین ۲۰ تا ۳۰ درصد است (بسته به نوع وام و موسسه وام دهنده). سوال این است که وقتی بانکها یا موسسات مالی به سپردهها سودهای بالای ۲۰ درصد میدادند، و روی وامها بهرهای نزدیک به همان ۲۰ درصد میگرفتند، چطور سود میکردند. پاسخ این است که سود نمیکردند!

یک نمونه: بانک پارسیان

عملیات واسطهگری بانک پارسیان در ۱۳۹۴ زیانده بوده است. جدول زیر براساس اطلاعاتی که در سایت این بانک خصوصی منتشر شده است، میزان این زیان را نشان میدهد.

| شرح | میلیارد تومان | میلیارد دلار |

|---|---|---|

| جمع درآمد از سود تسهیلات اعطایی و درآمد از سرمایهگذاریها و سپردهگذاریها (درآمد مشاع) | ۶۹۸۷ | ۲.۱ |

| هزینه پرداخت سود سپردههای سرمایهگذاری | ۸۲۶۰ | ۲.۴ |

| زیان از واسطهگری مالی | ۱۲۷۳- (منفی) | ۰.۳ |

توضیح: معادل دلاری براساس نرخ دلار بانک مرکزی (۳۳۲۴ تومان) و فقط برای مقایسه آورده شده است.

البته در مجموع این بانک در حساب و کتاب خود از مسیرهای دیگر درآمد داشته و این زیان را جبران کرده است وگرنه دچار بحران مالی میشد و ارزش سهامش در بورس تهران از دست میرفت. اما وضعیت واسطهگری بانکهای دیگر - تا جایی که اطلاعات موجود است - بهتر از این نیست.

اینکه درآمد بانکها از وامهایی که دادهاند کمتر از هزینه پرداخت سود سپرده است، بخشی هم مربوط به وامهایی است که وصول نشدهاند که در آمارهای بانک مرکزی زیر عنوان "تسهیلات غیر جاری" آمده است. این نوع مطالبات شامل مطالبات سررسید گذشته، معوق و مشکوک الوصول است. سهم این نوع وامها که نه تنها برگشتی برای بانک ها ندارد بلکه باعث هزینه است، پارسال به ۱۰ درصد از کل تسهیلات داده شده رسید. این رقم براساس تازهترین آمار بانک مرکزی ایران در خرداد امسال به ۹۳ هزار میلیارد تومان (حدود ۲۸ میلیارد دلار) رسیده است.

البته وضعیت از قبل بهتر شده است. با این حال نسبت تسهیلات غیر جاری (که به داراییهای سمی مشهورند) در ایران بیش از سه برابر متوسط جهانی است. جدول زیر ایران را با ترکیه، بریتانیا و متوسط جهانی مقایسه کرده است.

این آمار نشان میدهد که بانکهای ایران با دردسر بزرگی روبهرو هستند و بخش قابل توجهی از داراییهایشان از دستشان درآمده است. درست مثل اینکه به کسی پول قرض بدهید و بعد طرف پول شما را پس ندهد.

سوال اینجاست که وقتی گرفتن سپرده و دادن منابعش به عنوان تسهیلات، در مجموع زیانده است، چرا بانکها همچنان با افزایش سود سپردهها علاقه به جذب پول مردم دارند؟

تنها پاسخی که به نظر منطقی میرسد این است که بانکها نیاز به پول دارند، و اگر این پول را به دست نیاورند، ممکن است دچار هزینههای بسیار سنگین ورشکستگی شوند.

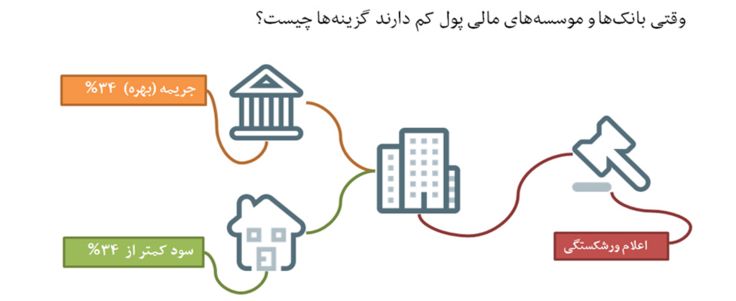

بانکهای ایران اگر پول کم بیاورند، مانند هر بنگاه دیگری مجبورند پول قرض کنند. اما از کجا؟ دو راه قانونی وجود دارد:

۱- قرض کردن از بانک مرکزی: این کار به معنی اضافه برداشت بانکها از بانک مرکزی است. جریمه آن هم در حال حاضر ۳۴ درصد تعیین شده است.

۲- جذب سپرده: این هم نوعی قرض کردن است از جیب سپرده گذاران، و طبیعی است که اگر بانک بتواند سود سپردهها را زیر ۳۴ درصد نگه دارد، از کوبیدن در بانک مرکزی برایش ارزانتر تمام میشود.

پاسخ معما؛ آیا بانکهای ایران ورشکسته هستند؟

AFP

AFP

در اقتصاد ایران پاسخ به این سوال، بیشتر یک مسئله حقوقی است. دادگاه باید یک موسسه مالی را ورشکسته اعلام کند. اما نگاهی به کل داراییهای بانکها و موسسات مالی ایران، میتواند برآوردی از سلامت مالی این بنگاهها بدست بدهد. در جدول زیر کل داراییهای بانکها و موسسات مالی دولتی و غیر دولتی آمده است. درحسابداری، بدهیهای دیگران به یک بنگاه، جزو دارایی حساب میشود. مثل کسی که پولی که به دوستش قرض داده است را جزو داراییاش میداند، البته وقتی اطمینان داشته باشد که سر وقت آن را پس میگیرد.

| داراییهای بانکها و موسسات اعتباری در خرداد ۱۳۹۶ | هزار میلیارد تومان | میلیارد دلار |

|---|---|---|

| بدهی بخش دولتی | ۲۲۹.۹ | ۶۹.۲ |

| بدهی بخش غیر دولتی (مطالبات جاری) | ۸۷۳.۲ | ۲۷۹.۸ |

| بدهی بخش غیر دولتی (مطالبات غیر جاری) | ۹۳.۲ | ۲۸ |

| منابع خارجی | ۷۸۰.۸ | ۲۳۴.۹ |

| سایر منابع | ۵۸۰.۴ | ۱۷۴.۶ |

| جمع | ۲۵۲۱.۳ | ۷۵۸.۵ |

نمودار دایرهای زیر هم سهم داراییها را از کل نشان میدهد (بدون تفکیک مطالبات غیر جاری):

این نمودار و جدول بالا، شاید چهره قابل قبولی به وضعیت مالی موسسههای مالی ایران بدهد. اما باید این مسئله را در نظر گرفت که، داراییها و بدهیهای بانکها باید با هم برابر باشد. اگر بدهیها بالاتر باشند، یعنی بانک ورشکسته است.

اگر بخواهیم واقع گرایانه به جدول بالا نگاه کنیم، باید دستکم بخشی از بدهیهای غیر جاری (یعنی معوق، سررسید گذشته یا مشکوک الوصول) را به عنوان دارایی واقعی در نظر نگیریم. علاوه بر آن، وامهایی که با تحمیل دولت به بخشهای تولیدی و صنعتی پرداخت شده، و با وساطت دولت هم بازپرداختشان به دلیل رکود، عقب افتاده هم جزو داراییهای مسدود شده هستند.

بخش دولتی هم خود، یکی از بدهکاران بزرگ به شبکه بانکی کشور است. که باز بخش بزرگ دیگری از منابع مالی این موسسات را مسدود میکند. بسیاری از داراییهای بانکها و موسسات مالی هم امکان نقد شدن فوری ندارند (مثل اوراق بهادار). با در نظر گرفتن این مشکلات، سیستم بانکی ایران در شرایط خطرناکی قرار میگیرد.

در این شرایط مدیران بانکها سراسیمه به دنبال پول میگردند. همان طور که در بالا گفتیم، جذب سپرده با بهره زیر ۳۴ درصد، تنها راه نجات است و مسابقه شکل میگیرد.

AFP

AFP

بعضی از این موسسات به وضعیت "اعسار" میرسند. یعنی بدهیهایشان از درآمدهایشان بیشتر میشود اما ورشکسته اعلام نمیشوند؛ احتمالا چون مصلحت نیست.

طبق قوانین ایران، موسسات مالی، باید از طرف مقامهای قضایی ورشکسته اعلام شوند. حکومت ایران هم به دلیل حفظ اعتبار بخش مالی کشور، و البته جلوگیری از بحران اقتصادی ظاهرا برنامهای برای حسابرسی سختگیرانه ندارد. موسسات مالی خصوصی هم که در بورس هستند، باید ظاهر حسابهای خود را حفظ کنند. بنابراین، وضعیت بخش مالی ایران، به یک بمب ساعتی میماند. البته این بمب میتواند با اقدامات مقامهای اقتصادی دولت و بانک مرکزی خنثی شود.

لازمه آن احتمالا تغییر بسیاری از رویههای معمول برخورد با موسسات مالی است. از جمله مشخص شدن حجم واقعی داراییهای مسموم، یا همان تسهیلات غیر قابل وصول و بعد هم کمک مالی هنگفت دولت به موسسههای مالی که به معنی دولتی شدن موسسات خصوصی مشکلدار است. این روند آشنا همان اقداماتی است که دولتهای غربی کم و بیش بعد از بحران جهانی اقتصاد پیش گرفتند، البته به نوعی دیگر

هیچ نظری موجود نیست:

ارسال یک نظر